今天上午,央妈动手了。

来源:木樨地主

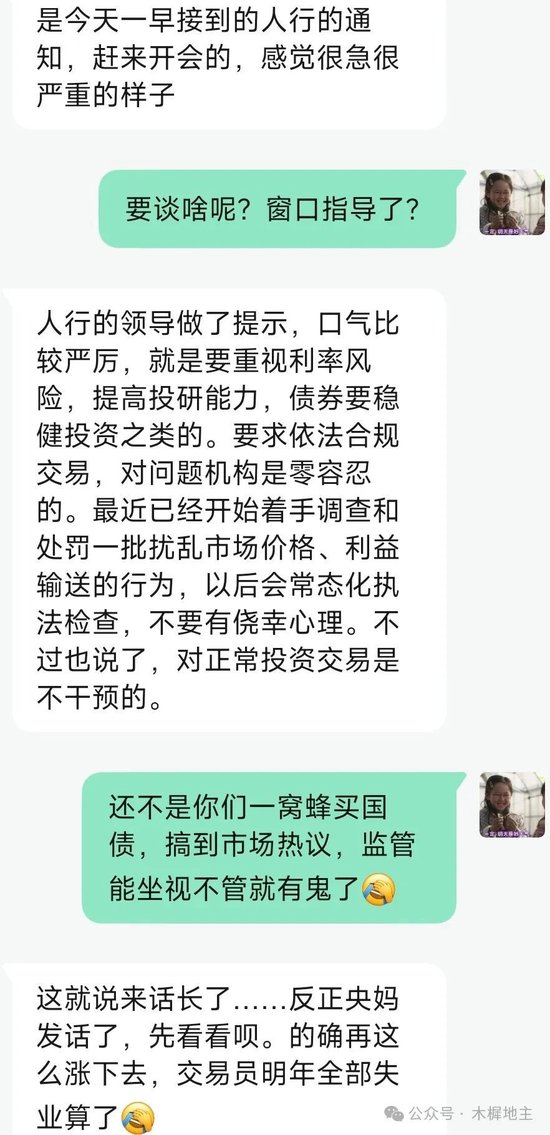

就在刚刚,我听说,今天上午,央行集中约谈了部分金融机构,包括部分银行、券商、保险资管、理财子公司、基金、信托等等。这些被谈话的机构,一致特点是在12月以来的债券大牛行情中表现“突出”,仓位激进。央妈口气很严厉,要求重视利率风险,加强债券投资的稳健性(不要无脑往死里买)。

以上信息,我通过一些渠道进行了求证,并得到了确认。可以肯定的是,这是央行继今年6月在公开场合提示长债风险之后,又一次正式向市场提示利率风险。

事实上,债券市场进入12月份之后,国债收益率一直以一种让人瞠目结舌的速度下行,“每天都在见证历史”。12月13日,10年期国债收益率一举跌破1.8%至1.77%附近,较年初累计走低近80基点(BP),而这距离破2%关口仅仅10天时间,超长端也一样,30年期国债收益率稍早就已经创纪录得跌破2%。市场加速赶顶的态势越来越明显。

客观得说,近几年的国债利率下行,在经济基本面偏弱、社会投资回报率下降、货币政策转向宽松的背景下,有一定合理性,也符合经济规律。

但最近国债利率的创记录的飞速下行就很难说没有机构行动过于一致性、部分机构激进杠杆导致泡沫化的因素在里面。尤其是现在自媒体的发达,进一步加速和放大了一些所谓“看空经济、满仓国债”的言论的传播。就像我前几篇文章里谈到的,就算一些市场人士预期明年央行要降息两次,每次20bp,但市场在12月短短十几天内,就恨不得把明年全年的降幅一步搞到位,这能说没有一些机构在里面推波助澜?

当然,要说某些交易员能多讲政治,为国护盘,我是不信的,说到底都是考核(利益)驱动,那咱就说说利益的事。不妨问三个问题。

第一,目前10年期国债利率已经在1.7%的水平,已经比日本的10年期国债还低,请问,这个点位,继续做多国债期货,还能有多少收益,多少空间?按这么个疯买法,我们的经济难道还不如日本吗?现在再激进做多国债和6000点融资疯买A股有什么区别。

第二,国债往1%甚至0靠拢,意味着长期萧条,这是任何政府都不愿意看到的。我们国家也同样会通过各种手段来提振经济,一旦利率反弹甚至翻转,如此高一致性看多的国债市场必然腥风血雨,这种风险,机构能承受吗?当年,日本推出财政刺激计划,10年期国债利率从0.9%一举反弹至2.2%,从而导致国债价格暴跌,债市死伤无数,血淋淋的例子就在眼前。都不说日本这带血的例子,就是9月份,中央推出经济提振政策时,债市的震荡,如果再来一次,现在点位又更高了,又有多少机构能承受?

第三,国债利率再这么个下行法,机构把债市的未来收益,今年全部吃光,明年吃什么?何况,按照日本当年10年期国债走低的经验,固收从业人员减少了30%,市场上也不用再研究信用利差了,再也不用看重主动投资能力了。这种人员全员优化的下场,对交易员们来说,有什么好处?

虽然我一直认为,解决经济问题,光靠央妈的货币政策是不行的。但这次,我坚定站在央妈这边。买国债可以,理性就行,这种玉石俱焚式买法,何必呢?